Asi nikomu, kdo se v posledních měsících zajímal o možnost vzít si hypotéku, nemohly uniknout různé poplašné zprávy o rostoucích úrokových sazbách hypoték.

Průměrná úroková sazba hypoték se v prvním čtvrtletí 2021 pohybovala však stále pod 2 % p.a. To je ale převážně způsobené tím, že podepsané úvěry byly rozjednány dříve, a tedy za doby nižších sazeb.

V současné chvíli nám už prakticky odzvonily sazby začínající jedničkou. Nové hypotéky začínají na 2,XX % a banky nadále plánují navyšovat.

Co to znamená v reálných číslech

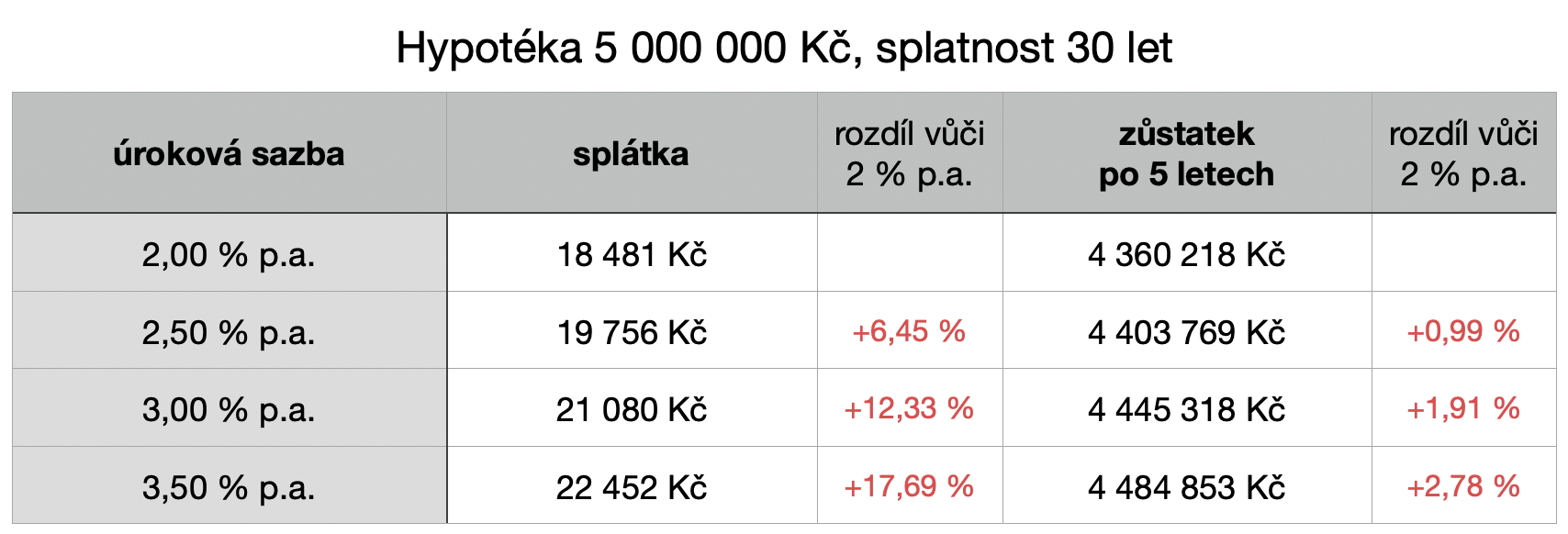

Pojďme si tedy ukázat, co udělá vyšší úroková sazba se splátkou a jak ovlivní zůstatek úvěru v letech. Příkladem nám bude hypotéka na 5 mil. Kč a splatností na 30 let.

Z tabulky vyplývá, že úroková sazba ovlivňuje především výši splátky a zcela minimálně pak zůstatek.

Co se stane po fixaci

Pokud jste si svou levnou hypotéku již stačili sjednat, pak máte po dobu fixace jistotu výše splátky. Co se stane poté? Banka 3 měsíce před koncem fixace pošle dopis s nabídkou na nové fixační období. V tento moment je nutno podotknout, že prakticky vždy jde tato nabídka snížit, a to buď správným vyjednáváním se současnou bankou nebo případně přechodem k jiné. V obou případech je vhodné se obrátit na finančního poradce, který bude mít k vyjednávání určité obchodní páky.

Pokud však máte hypotéku za 2 % a na konci 5 leté fixace se budou sazby na trhu pohybovat kolem 3 %, pak se ale navýšení nevyhneme. Níže si ukážeme, co takové navýšení úrokové sazby po fixaci v reálu může znamenat. Za důležité považuji v tomto případě i zohlednit zdravou míru inflace (2 % ročně), tzn. vyjádřit případné navýšení v „dnešních penězích“.

Možnost navýšení splátky po fixaci je potřeba brát v úvahu a nebrat si tedy hypotéku se splátkou na pokraji svých finančních možností. Na druhou stranu i ve velmi pesimistickém scénáři se v reálných penězích bavíme o navýšení splátky o desetinu, což není tak děsivé, vezmeme-li v úvahu, že mzdy v posledních 5 letech vzrostly celkem o 26 %. Pokud se i tak možnosti navýšení bojíte, volte delší fixaci (např. 8-10 let), která je však o něco dražší, ale představuje chtěnou jistotu.

Co nás čeká

Současné navyšování úrokových sazeb bylo vyvoláno především zdražením peněz na mezibankovním trhu. Základní 2T REPO sazba se od května 2020 nehnula a ČNB ji nadále ponechává na hodnotě 0,25 %. Banky v současné době hlásí extrémní přetlak a nestíhají schvalovat nové obchody v rozumném čase, což také může být u některých motorem ke zdražení.

Na posledním zasedání ČNB v dubnu 2021 se guvernér Jiří Rusnok vyjádřil k této otázce tak, že si nemyslí, že by se měla 2T REPO sazba upravovat dříve než v srpnu 2021, až budou mít novou ekonomickou prognózu. A i v té době budou možná navýšení jen plánovat.

Lze však očekávat, že by do konce roku mohlo dojít k jednomu až dvěma navýšení o 0,25 %.

Realita je tedy taková, že lze koncem roku 2021 očekávat úrokové sazby kolem 3 % p.a.

Velmi pravděpodobně bude také brzy na stole otázka utahování pravidel poskytování hypotečních úvěrů. Parametry DSTI max. 45 % a DTI max. 9, které ČNB velmi rychle zrušila po propuknutí první vlny covidu, tak může opět velmi rychle obnovit.

Závěr

Smyslem tohoto článku je především udělat si představu o tom, kolik hypotéka stojí dnes, kolik může stát zítra a co reálně způsobí její případné zdražení v čase.

Když si bereme úvěr, který budeme příštích 30 let splácet, je velmi důležité se v tom opojení z představy nového bydlení také na chvíli pozastavit a s chladnou hlavou si spočítat, zda na to máme a zda jsme připraveni i na černější scénáře. Prostě použít zdravý selský rozum.

S počty Vám případně i rád pomohu já, a to u kávy, ať už osobně nebo na dálku.